Garanta que todos os requisitos

societários serão observados no seu país de residência e no país de seus investimentos.

Maximize a eficiência tributária,

dos seus investimentos no exterior observando o impacto em várias jurisdições.

Reduza o custo e facilite a

sucessão do seu patrimônio

no exterior para seus herdeiros.

(a depender do inventário do Brasil)

(a depender do inventário do Brasil)

Constituição de empresas

Internacionais

Abertura de contas

corporativas

Adição de ferramenta de

facilitação sucessória

Transferência

de ativos

Estratégia de

racionalização tributária

Remessa

Internacional

Constituição de empresas

Internacionais

Abertura de contas

corporativas

Adição de ferramenta de

facilitação sucessória

Transferência

de ativos

Estratégia de

racionalização tributária

Remessa

Internacional

A utilização de uma empresa offshore como veículo de investimento internacional, é uma das alternativas adotadas para proteger o patrimônio…

É comum que investidores no exterior considerem uma empresa offshore como veículo para racionalizar a carga tributária…

Primeiramente, é importante desconstruir o entendimento que muitas pessoas compartilham em relação a investimentos internacionais…

Não é uma obrigatoriedade, mas, em geral, o melhor caminho para investir nos EUA é por meio de uma pessoa jurídica, podendo ser sediada no próprio país ou em offshore. Existem várias estruturas societárias possíveis e a mais adequada depende do perfil do investidor, valor investido, objetivos de sucessão, entre outras questões. Ao contrário do que ocorre no Brasil, abrir e fechar uma empresa nos Estados Unidos ou em offshore é muito fácil e barato e a utilização de uma pessoa jurídica como veículo de investimento protege o patrimônio dos investidores contra riscos de litígio, permite diferir potenciais efeitos de dupla tributação entre EUA e Brasil, facilita o processo de sucessão e viabiliza estratégias para evitar impostos de herança nos EUA.

A tributação nos Estados Unidos varia conforme a forma de investimento, se em nome pessoal ou por meio de uma empresa (LLC/Partnership ou C-Corporation). As diferenças tributárias são percebidas tanto nas alíquotas adotadas como nas deduções e exceções permitidas em cada uma das formas de investimento.

As LLCs e Partnerships são empresas “pass-through”, ou seja, para o fisco norte-americano elas são transparentes, incidindo toda a tributação em seus sócios. De forma simples, esse tipo de empresa não paga impostos, quem é responsável por declarar a renda e pagar os impostos são seus sócios. De forma similar ao que estamos ambientados na tributação das Pessoas Físicas brasileiras, os impostos nos Estados Unidos são calculados seguindo uma tabela progressiva de alíquotas, que incide sobre o lucro.

Neste tipo de empresa, a sistemática de cálculo do imposto sobre o ganho de capital está associada ao período em que o investidor permanece com o ativo em carteira. Para ativos detidos por até um ano, a tributação do ganho de capital, respeita a alíquota progressiva de imposto de renda de 10% a 37%, conforme tabela compartilhada acima, é o chamado short-term capital gain tax. Já para o ganho de capital auferido na venda de ativos detidos por um período superior a um ano, denominado long-term capital gain tax, a tributação varia de 0% a 20%.

Os impactos tributários ao deter ativos internacionais variam conforme a forma de investimento, se diretamente em nome pessoal ou por meio de uma empresa no exterior, e do tipo de ativo investido. Basicamente, existem 4 impostos ao investir fora do Brasil: IOF (Imposto Sobre Operações Financeiras), Imposto de Renda sobre Rendimentos, Imposto de Renda sobre Ganhos de Capital e Imposto de Herança. Cada um desses impostos possuem diferentes incidências e alíquotas, veja abaixo:

IOF – Esse imposto é exclusivamente brasileiro e tem duas alíquotas (0,38% e 6,38%), que variam conforme a finalidade e são aplicáveis sobre o valor total da transação. Ao se realizar transferências internacionais, o investidor é tributado à alíquota de 0,38%, diferentemente de quando realiza pagamentos ou despesas internacionais no cartão de crédito, onde é tributado em 6,38%.

Imposto de Renda sobre Rendimentos internacionais – Dos valores recebidos como distribuição de dividendos, juros ou outra especificação que remeta a remuneração de capital, há a incidência de imposto sob a tabela progressiva do imposto de renda (de 0% a 27,5%), de forma similar a tributação sobre a renda de fontes brasileiras, porém sem as deduções permitidas por lei. A base de cálculo desse imposto é o valor total recebido, independentemente do local do pagamento (Brasil ou exterior).

Imposto de Renda sobre Ganho de Capital – Diferente do Imposto de Renda sobre Rendimentos, a base de cálculo é sobre o lucro na alienação do bem ou direito no exterior. A alíquota a ser aplicada varia entre 15% e 22,5%, a depender do valor do lucro obtido na operação e, em alguns casos, da variação cambial do investimento realizado.

Imposto de Herança – Também chamado de ITCMD (Imposto sobre Transmissão Causa Mortis e Doação), esse é o único imposto que varia conforme o estado de residência do investidor no Brasil e tem como alíquota máxima o percentual de 8% do valor herdado.

Contudo, há uma neblina sobre a aplicabilidade deste imposto para bens internacionais, onde, conforme o art.155 da Constituição Federal, há a necessidade de publicação de uma Lei Complementar para legislar sobre este tema, o que não aconteceu até o momento.

Neste tipo de empresa, a sistemática de cálculo do imposto sobre o ganho de capital está associada ao período em que o investidor permanece com o ativo em carteira. Para ativos detidos por até um ano, a tributação do ganho de capital, respeita a alíquota progressiva de imposto de renda de 10% a 37%, conforme tabela compartilhada acima, é o chamado short-term capital gain tax. Já para o ganho de capital auferido na venda de ativos detidos por um período superior a um ano, denominado long-term capital gain tax, a tributação varia de 0% a 20%.

Sim. A Ativore nasceu por conta do crescente interesse dos segmentos private wealth pela diversificação internacional que enfrenta diversas barreiras, como a escassez de informações e de aconselhamento qualificado, devido à complexidade de gerir obrigações fiscais em vários países envolvendo múltiplos prestadores de serviços.

Desenvolvemos metodologias robustas de análise tributária e sucessória, visando simplificar o entendimento e a experiência do investidor, de forma a desenhar e implementar estratégias de racionalização tributária e planejamento sucessório, respeitando simultaneamente às legislações e os enquadramentos fiscais dos países de residência e de localização dos investimentos, assim como realizamos toda a gestão fiscal e das obrigações acessórias da estrutura do investidor internacional.

Inicialmente, é importante sempre garantir que o Imposto de Renda norte-americano (Tax Return) seja elaborado por um CPA (Certified Public Accountant), especializado em investidores internacionais nos EUA. Diversas nuances tributárias específicas devem ser consideradas, desde o formulário a ser preenchido (Form 1040, 1040NR, 1120, 1120-F, etc), como as exceções permitidas e as despesas aceitas como custo fiscal das empresas que, normalmente, são utilizadas como veículos de investimento nos EUA.

O prazo de envio da declaração varia conforme o tipo de empresa, sendo as Partnerships até o dia 15 de março e as Pessoas Físicas e Corporations até o dia 15 de abril. Independentemente do tipo de estrutura, é permitido que o contribuinte solicite uma extensão de 6 meses no prazo de entrega, sem cobrança de multas e penalidades pelo IRS.

A obrigação de enviar a declaração de Imposto de Renda ao IRS (Receita Federal dos EUA) depende do status fiscal do contribuinte, se residente fiscal (ou considerado residente fiscal) nos EUA ou não residente fiscal. Todos os residentes fiscais nos EUA são obrigados a enviar o Tax Return caso obtenham rendas acima da isenção padrão (Standard Deduction), que a partir de 2018, após a reforma tributária aprovada pelo governo Trump, é de US$ 12,000 para declarações individuais e US$ 24,000, quando realizada a declaração em conjunto com o cônjuge, sendo reajustada anualmente pela inflação.

Para os não residentes fiscais nos EUA, o Tax Return é obrigatório caso o contribuinte obtenha rendas de trabalho, realize negócios no país ou receba rendas de aluguel (com reporte dos ganhos ou perdas desta atividade).

A depender da estrutura adotada, diferentes informações sobre o contribuinte são necessárias para preenchimento da declaração. Se o investimento for realizado em nome pessoal ou por meio de uma LLC, além dos dados pessoais que já estamos acostumados a informar nas declarações às autoridades fiscais brasileiras (nome, data de nascimento, etc), o IRS (receita federal dos EUA) também solicita que sejam informados a cidadania, o tipo de visto que o contribuinte possui (B1/B2, F1/F2, L1, etc) e as datas de entrada e saída dos EUA.

A avaliação depende inicialmente do perfil do investidor e dos investimentos realizados no exterior. As principais vantagens estão na possibilidade de racionalizar tributos retidos na fonte que chegam a 30% nos EUA, proteger o patrimônio do imposto de herança (nos EUA pode chegar a 40%) e facilitar de forma significativa o processo sucessório. Apesar de bastante vantajosa, é importante avaliar se este tipo de estrutura se adequa ao perfil do investidor e ao capital investido, em virtude do custo de implementação e de manutenção anual.

Cabe destacar que existem diversas vantagens tributárias ao investir na bolsa de valores norte-americana por meio de empresas offshore, sendo as principais delas: (i) Isenção de imposto de ganho de capital de ativos financeiros nos Estados Unidos. (ii) Possibilidade de diferimento do imposto de renda no Brasil. (iii) Oportunidade de reinvestimento da totalidade dos rendimentos recebidos. (iv) Simplificação da declaração de IRPF Brasil.

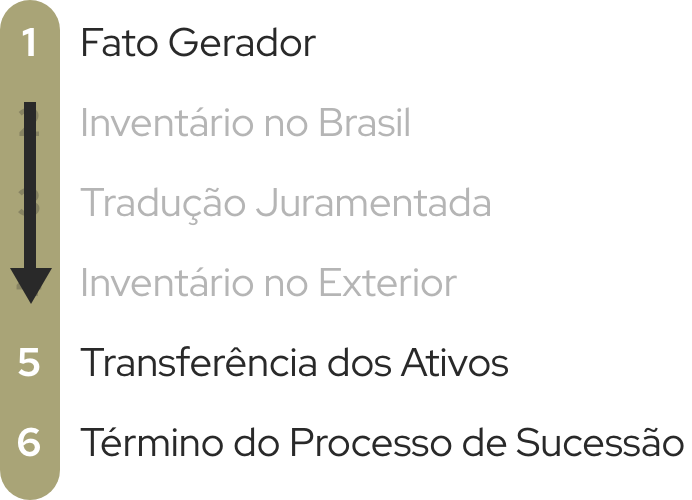

Uma vez definida a estratégia de planejamento, é preciso colocá-la em prática de forma correta e planejada. É possível coordenar todas as ações de implementação destas estruturas remotamente, sem a necessidade de deslocamento do investidor.

A Ativore coordena a execução de todos as ações necessárias, juntamente com experientes prestadores de serviços locais, que, a depender da etapa de diagnóstico e planejamento, podem incluir:

O investimento internacional gera obrigações fiscais, societárias e regulatórias em mais do que um país, cujo incumprimento pode comprometer os direitos do investidor e de seus herdeiros, gerar inconsistências em suas declarações fiscais e reduzir a eficácia das estruturas internacionais.

É fundamental ressaltar que todo e qualquer investimento, mesmo que realizado no exterior, deve ser devidamente declarado às autoridades fiscais brasileiras. No Brasil, um investidor internacional precisa, basicamente, cumprir duas obrigações junto às autoridades fiscais e regulatórias: Declaração de Imposto de Renda (DIRPF) e Declaração de Capitais Brasileiros no Exterior (DCBE-BACEN). A DCBE é obrigatória para pessoas que possuam bens e valores fora do Brasil em 31 de dezembro de cada ano no montante igual ou superior a US$ 1.000.00.000 (um milhão dólares americanos) ou o equivalente em outras moedas.

Adicionalmente, caso o investidor possua empresas no exterior, as movimentações de capital geram obrigações fiscais tanto no país sede da empresa quanto no Brasil. Veja abaixo alguns exemplos de movimentações de capital que precisam ser devidamente tratadas:

Adicionalmente, caso haja alguma devolução de recursos ou pagamento de valores ao investidor, pode haver a necessidade de pagamento de impostos no Brasil, independente se transferido ou não ao país.

Já na ótica internacional, algumas nuances precisam ser observadas para que a estratégia de investimento esteja em full compliance com todos os países envolvidos. Basicamente, um investidor internacional precisa estar atento às seguintes obrigações: Imposto de Renda local (no caso dos EUA, o Tax Return é exigido para empresas que possuam rendas no país), gerenciamento de viagens (a depender da quantidade de dias em território norte-americano, você pode se tornar residente fiscal no país), pagamento de taxas governamentais, envio de reports periódicos, elaboração de atas de aporte e redução de capital, elaboração de demonstrações financeiras (por ex.: Balanço Patrimonial, Demonstração de Resultados), dentre outras exigências a depender do país.

Com o apoio de tecnologia própria e de equipes especializadas, a Ativore desenvolveu um pacote de serviços inovador de Gestão Fiscal e Sucessória que atua como “braço direito” dos investidores para questões tributárias, burocráticas e sucessórias sobre seu patrimônio no exterior. Este serviço foi desenhado para o investidor:

Um bom planejamento deve considerar o perfil do investidor para identificar alternativas de racionalização tributária, facilitação sucessória e redução de custos de transmissão do patrimônio internacional. Assim como as definições de investimento, o planejamento tributário e sucessório é o um dos principais fatores de sucesso ao internacionalizar recursos, onde diversas questões devem ser consideradas, como:

Rua Gomes de Carvalho, 1195, Conj. 61

CEP 04557-004 | Vila Olímpia, São Paulo, Brasil

1221 Brickell Ave Suite 900, Miami

FL 33131, United States